II. Правила заполнения счета-фактуры, применяемого

при расчетах по налогу на добавленную стоимость

1. В строках указываются:

А) в строке 1 - порядковый номер и дата составления счета-фактуры, применяемого при расчетах по налогу на добавленную стоимость (далее - счет-фактура).

При составлении комитентом (принципалом) счета-фактуры, выставляемого комиссионеру (агенту), реализующему товары (работы, услуги), имущественные права от своего имени, а также при составлении в указанном случае комиссионером (агентом) счета-фактуры, выставляемого покупателю, указывается дата выписки счета-фактуры комиссионером (агентом). При составлении счета-фактуры комиссионером (агентом), приобретающим товары (работы, услуги), имущественные права от своего имени, указывается дата счета-фактуры, выставляемого продавцом комиссионеру (агенту). Порядковые номера таких счетов-фактур указываются каждым налогоплательщиком в соответствии с их индивидуальной хронологией составления счетов-фактур.

В случае если организация реализует товары (работы, услуги), имущественные права через обособленные подразделения, при составлении такими обособленными подразделениями счетов-фактур порядковый номер счета-фактуры через разделительный знак "/" (разделительная черта) дополняется цифровым индексом обособленного подразделения, установленным организацией в приказе об учетной политике для целей налогообложения.

В случае если реализацию товаров (работ, услуг), имущественных прав осуществляет участник товарищества или доверительный управляющий, исполняющий обязанности налогоплательщика налога на добавленную стоимость, при составлении этим участником товарищества или доверительным управляющим счетов-фактур порядковый номер счета-фактуры через разделительный знак "/" (разделительная черта) дополняется утвержденным участником товарищества или доверительным управляющим цифровым индексом, обозначающим совершение операции в соответствии с конкретным договором простого товарищества или доверительного управления имуществом;

(см. текст в предыдущей редакции)

В случае реализации комиссионером (агентом) двум и более покупателям товаров (работ, услуг), имущественных прав от своего имени в счете-фактуре, составляемом комитентом (принципалом) комиссионеру (агенту), комитент (принципал) вправе указывать дату выписки счетов-фактур, составленных комиссионером (агентом) покупателям на эту дату. Порядковый номер такого счета-фактуры указывается каждым налогоплательщиком в соответствии с индивидуальной хронологией составления счетов-фактур.

В случае приобретения комиссионером (агентом) у двух и более продавцов товаров (работ, услуг), имущественных прав от своего имени в счете-фактуре, составляемом комиссионером (агентом) комитенту (принципалу), комиссионер (агент) вправе указывать дату выписки счетов-фактур, составленных продавцами комиссионеру (агенту) на эту дату. Порядковый номер такого счета-фактуры указывается каждым налогоплательщиком в соответствии с индивидуальной хронологией составления счетов-фактур.

В случае приобретения экспедитором, застройщиком или заказчиком, выполняющим функции застройщика, у одного и более продавцов товаров (работ, услуг), имущественных прав от своего имени в счете-фактуре, составляемом экспедитором, застройщиком или заказчиком, выполняющим функции застройщика, указываются номер и дата составления счета-фактуры в соответствии с его индивидуальной хронологией составления счетов-фактур;

Б) в строке 1а - порядковый номер внесенного в счет-фактуру исправления и дата внесения этого исправления. При составлении счета-фактуры до внесения в него исправлений в этой строке ставится прочерк;

В) в строке 2 - полное или сокращенное наименование продавца - юридического лица в соответствии с учредительными документами, фамилия, имя, отчество индивидуального предпринимателя.

пунктами 2 и 3 статьи 161 Налогового кодекса Российской Федерации, указывается полное или сокращенное наименование продавца (согласно договору с налоговым агентом), за которого налоговый агент исполняет обязанность по уплате налога.

При составлении счета-фактуры комиссионером (агентом), приобретающим товары (работы, услуги), имущественные права от своего имени, указываются полное или сокращенное наименование продавца - юридического лица в соответствии с учредительными документами, фамилия, имя, отчество индивидуального предпринимателя;

При составлении счета-фактуры комиссионером (агентом), приобретающим у двух и более продавцов товары (работы, услуги), имущественные права от своего имени, указываются полные или сокращенные наименования продавцов - юридических лиц в соответствии с учредительными документами, фамилии, имена, отчества индивидуальных предпринимателей (через знак ";" (точка с запятой).

При составлении счета-фактуры экспедитором, застройщиком или заказчиком, выполняющим функции застройщика, приобретающими у одного и более продавцов товары (работы, услуги), имущественные права от своего имени, указываются полное или сокращенное наименование продавца - юридического лица (экспедитора, застройщика или заказчика, выполняющего функции застройщика) в соответствии с учредительными документами, фамилия, имя, отчество индивидуального предпринимателя (экспедитора, застройщика или заказчика, выполняющего функции застройщика);

Г) в строке 2а - адрес (для юридических лиц), указанный в Едином государственном реестре юридических лиц, в пределах места нахождения юридического лица, место жительства (для индивидуальных предпринимателей), указанное в Едином государственном реестре индивидуальных предпринимателей.

При составлении счетов-фактур налоговыми агентами, предусмотренными пунктом 2 статьи 161 Налогового кодекса Российской Федерации, указывается место нахождения продавца (согласно договору с налоговым агентом), за которого налоговый агент исполняет обязанность по уплате налога.

При составлении счетов-фактур налоговыми агентами, предусмотренными пунктом 3 статьи 161 Налогового кодекса Российской Федерации, указывается адрес, указанный в Едином государственном реестре юридических лиц, в пределах места нахождения юридического лица (согласно договору с налоговым агентом), за которого налоговый агент исполняет обязанность по уплате налога.

При составлении счета-фактуры комиссионером (агентом), приобретающим товары (работы, услуги), имущественные права от своего имени, указываются адрес продавца, указанный в Едином государственном реестре юридических лиц, в пределах места нахождения юридического лица, место жительства индивидуального предпринимателя, указанное в Едином государственном реестре индивидуальных предпринимателей.

При составлении счета-фактуры экспедитором, застройщиком или заказчиком, выполняющим функции застройщика, приобретающими у одного и более продавцов товары (работы, услуги), имущественные права от своего имени, указываются адрес экспедитора, застройщика или заказчика, выполняющего функции застройщика, указанный в Едином государственном реестре юридических лиц, в пределах места нахождения юридического лица, место жительства индивидуального предпринимателя (экспедитора, застройщика или заказчика, выполняющего функции застройщика), указанное в Едином государственном реестре индивидуальных предпринимателей;

(см. текст в предыдущей редакции)

Д) в строке 2б - идентификационный номер налогоплательщика и код причины постановки на учет налогоплательщика-продавца.

пунктом 3 статьи 161 Налогового кодекса Российской Федерации, указываются идентификационный номер налогоплательщика и код причины постановки на учет продавца (согласно договору с налоговым агентом), за которого налоговый агент исполняет обязанность по уплате налога.

При составлении счета-фактуры комиссионером (агентом), приобретающим товары (работы, услуги), имущественные права от своего имени, указываются идентификационный номер налогоплательщика и код причины постановки на учет налогоплательщика-продавца;

При составлении счета-фактуры комиссионером (агентом), приобретающим у двух и более продавцов товары (работы, услуги), имущественные права от своего имени, указываются идентификационные номера налогоплательщиков и коды причины постановки на учет налогоплательщиков-продавцов (через знак ";" (точка с запятой).

При составлении счета-фактуры экспедитором, застройщиком или заказчиком, выполняющим функции застройщика, приобретающими у одного и более продавцов товары (работы, услуги), имущественные права от своего имени, указываются идентификационный номер налогоплательщика и код причины постановки на учет налогоплательщика-продавца (экспедитора, застройщика или заказчика, выполняющего функции застройщика);

Е) в строке 3 - полное или сокращенное наименование грузоотправителя в соответствии с учредительными документами. Если продавец и грузоотправитель являются одним и тем же лицом, вносится запись "он же". Если продавец и грузоотправитель не являются одним и тем же лицом, указывается почтовый адрес грузоотправителя. При составлении счета-фактуры на выполненные работы (оказанные услуги), имущественные права продавцом, в том числе налоговыми агентами, предусмотренными пунктами 2 и 3 статьи 161 Налогового кодекса Российской Федерации, в этой строке ставится прочерк;

При составлении счета-фактуры комиссионером (агентом), приобретающим у двух и более продавцов товары (работы, услуги), имущественные права от своего имени, указываются полные или сокращенные наименования грузоотправителей и их почтовые адреса (через знак ";" (точка с запятой);

Ж) в строке 4 - полное или сокращенное наименование грузополучателя в соответствии с учредительными документами и его почтовый адрес. При составлении счета-фактуры на выполненные работы (оказанные услуги), имущественные права продавцом, в том числе налоговыми агентами, предусмотренными пунктами 2 и 3 статьи 161 Налогового кодекса Российской Федерации, в этой строке ставится прочерк;

При составлении комитентом (принципалом) счета-фактуры, выставляемого комиссионеру (агенту), реализующему двум и более покупателям товары (работы, услуги), имущественные права от своего имени, указываются полные или сокращенные наименования грузополучателей и их почтовые адреса (через знак ";" (точка с запятой);

З) в строке 5 - реквизиты (номер и дата составления) платежно-расчетного документа или кассового чека (при расчете с помощью платежно-расчетных документов или кассовых чеков, к которым прилагается счет-фактура), в случае получения авансовых или иных платежей в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

При составлении счета-фактуры при получении оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав с применением безденежной формы расчетов в этой строке ставится прочерк.

При составлении счета-фактуры налоговым агентом, предусмотренным пунктом 4 статьи 174 Налогового кодекса Российской Федерации, указываются номер и дата платежно-расчетного документа, свидетельствующего о перечислении суммы налога в бюджет.

При составлении счета-фактуры налоговым агентом, предусмотренным пунктом 3 статьи 161 Налогового кодекса Российской Федерации, указываются номер и дата платежно-расчетного документа, свидетельствующего об оплате приобретаемых услуг и (или) имущества.

При составлении счета-фактуры налоговым агентом, предусмотренным пунктом 2 статьи 161 Налогового кодекса Российской Федерации, приобретающим товары на территории Российской Федерации, указываются номер и дата платежно-расчетного документа, свидетельствующего об оплате приобретаемых товаров.

При составлении счета-фактуры комиссионером (агентом), приобретающим товары (работы, услуги), имущественные права от своего имени, указываются реквизиты (номер и дата составления) платежно-расчетных документов о перечислении денежных средств таким комиссионером (агентом) продавцу и комитентом (принципалом) комиссионеру (агенту);

При составлении счета-фактуры комиссионером (агентом), приобретающим у двух и более продавцов товары (работы, услуги), имущественные права от своего имени, указываются реквизиты (номер и дата составления) платежно-расчетных документов о перечислении денежных средств таким комиссионером (агентом) продавцам и комитентом (принципалом) комиссионеру (агенту) (через знак ";" (точка с запятой).

При составлении комитентом (принципалом) счета-фактуры, выставляемого комиссионеру (агенту), реализующему двум и более покупателям товары (работы, услуги), имущественные права от своего имени, указываются реквизиты (номер и дата составления) платежно-расчетных документов о перечислении денежных средств покупателями комиссионеру (агенту) и комиссионером (агентом) комитенту (принципалу) (через знак ";" (точка с запятой).

При составлении счета-фактуры экспедитором, застройщиком или заказчиком, выполняющим функции застройщика, приобретающими у одного и более продавцов товары (работы, услуги), имущественные права от своего имени, указываются реквизиты (номер и дата составления) платежно-расчетных документов о перечислении денежных средств таким экспедитором, застройщиком или заказчиком, выполняющим функции застройщика, продавцам и покупателем (клиентом, инвестором) - экспедитору, застройщику или заказчику, выполняющему функции застройщика через знак ";" (точка с запятой);

и) в строке 6 - полное или сокращенное наименование покупателя в соответствии с учредительными документами. При составлении комитентом (принципалом) счета-фактуры, выставляемого комиссионеру (агенту), реализующему товары (работы, услуги), имущественные права от своего имени, указывается полное или сокращенное наименование покупателя в соответствии с учредительными документами;

При составлении комитентом (принципалом) счета-фактуры, выставляемого комиссионеру (агенту), реализующему двум и более покупателям товары (работы, услуги), имущественные права от своего имени, указываются полное или сокращенное наименование покупателей в соответствии с учредительными документами (через знак ";" (точка с запятой);

К) в строке 6а - адрес, указанный в Едином государственном реестре юридических лиц, в пределах места нахождения юридического лица, место жительства индивидуального предпринимателя, указанное в Едином государственном реестре индивидуальных предпринимателей.

При составлении комитентом (принципалом) счета-фактуры, выставляемого комиссионеру (агенту), реализующему товары (работы, услуги), имущественные права от своего имени, указываются адрес покупателя, указанный в Едином государственном реестре юридических лиц, в пределах места нахождения юридического лица, место жительства индивидуального предпринимателя, указанное в Едином государственном реестре индивидуальных предпринимателей;

(см. текст в предыдущей редакции)

Л) в строке 6б - идентификационный номер налогоплательщика и код причины постановки на учет налогоплательщика-покупателя. При составлении комитентом (принципалом) счета-фактуры, выставляемого комиссионеру (агенту), реализующему товары (работы, услуги), имущественные права от своего имени, указываются идентификационный номер налогоплательщика и код причины постановки на учет налогоплательщика-покупателя;

При составлении комитентом (принципалом) счета-фактуры, выставляемого комиссионеру (агенту), реализующему двум и более покупателям товары (работы, услуги), имущественные права от своего имени, указываются идентификационные номера налогоплательщиков и коды причины постановки на учет налогоплательщиков-покупателей (через знак ";" (точка с запятой);

М) в строке 7 - наименование валюты, которая является единой для всех перечисленных в счете-фактуре товаров (работ, услуг), имущественных прав и ее цифровой код в соответствии с Общероссийским классификатором валют, в том числе при безденежных формах расчетов. При реализации товаров (работ, услуг), имущественных прав по договорам, обязательство об оплате которых предусмотрено в российских рублях в сумме, эквивалентной определенной сумме в иностранной валюте или в условных денежных единицах, указываются наименование и код валюты Российской Федерации;

Н) в строке 8 - идентификатор государственного контракта на поставку товаров (выполнение работ, оказание услуг), договора (соглашения) о предоставлении из федерального бюджета юридическому лицу субсидий, бюджетных инвестиций, взносов в уставный капитал (при наличии).

2. В графах указываются следующие сведения:

а) в графе 1 - наименование поставляемых (отгруженных) товаров (описание выполненных работ, оказанных услуг), переданных имущественных прав, а в случае получения оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав - наименование поставляемых товаров (описание работ, услуг), имущественных прав;

При составлении комитентом (принципалом) счета-фактуры, выставляемого комиссионеру (агенту), реализующему двум и более покупателям товары (работы, услуги), имущественные права от своего имени, - наименования поставленных (отгруженных) товаров (описание выполненных работ, оказанных услуг), переданных имущественных прав, указываемых в отдельных позициях по каждому покупателю, а в случае получения оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав - наименования поставляемых товаров (описание работ, услуг), имущественных прав по каждому покупателю.

При составлении счета-фактуры комиссионером (агентом), приобретающим у двух и более продавцов товары (работы, услуги), имущественные права от своего имени, - наименования поставленных (отгруженных) товаров (описание выполненных работ, оказанных услуг), переданных имущественных прав, указываемых в отдельных позициях по каждому продавцу, а в случае получения оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав - наименования поставляемых товаров (описание работ, услуг), имущественных прав по каждому продавцу.

При составлении счета-фактуры экспедитором, приобретающим у одного и более продавцов товары (работы, услуги), имущественные права от своего имени, указываются наименования поставленных (отгруженных) товаров (описание выполненных работ, оказанных услуг), переданных имущественных прав, указываемых в отдельных позициях по каждому продавцу, а в случае получения оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав - наименования поставляемых товаров (работ, услуг, имущественных прав) по каждому продавцу.

При составлении счета-фактуры застройщиком или заказчиком, выполняющим функции застройщика, приобретающим у одного и более продавцов товары (работы, услуги), имущественные права от своего имени, в отдельных позициях указываются наименования выполненных строительно-монтажных работ, а также товаров (работ, услуг), имущественных прав из счетов-фактур, выставленных продавцами застройщику или заказчику, выполняющему функции застройщика;

А(1)) в графе 1а - код вида товара в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности Евразийского экономического союза. Данные указываются в отношении товаров, вывезенных за пределы территории Российской Федерации на территорию государства - члена Евразийского экономического союза. При отсутствии данных ставится прочерк;

В) в графе 3 - количество (объем) поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав исходя из принятых единиц измерения (при возможности их указания). При отсутствии показателя ставится прочерк;

Г) в графе 4 - цена (тариф) товара (выполненной работы, оказанной услуги), переданного имущественного права за единицу измерения (при возможности ее указания) по договору (контракту) без учета налога на добавленную стоимость, а в случае применения государственных регулируемых цен (тарифов), включающих в себя налог на добавленную стоимость, с учетом суммы налога. При отсутствии показателя ставится прочерк;

Д) в графе 5 - стоимость всего количества (объема) поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав без налога на добавленную стоимость. В случаях, предусмотренных пунктами 3 , и 5.1 статьи 154 и пунктами 1 - 4 статьи 155 Налогового кодекса Российской Федерации, указывается налоговая база, определенная в порядке, установленном пунктами 3 , и 5.1 статьи 154 и пунктами 1 - 4 статьи 155 Налогового кодекса Российской Федерации;

е) в графе 6 - сумма акциза по подакцизным товарам. При отсутствии показателя вносится запись "без акциза";

З) в графе 8 - сумма налога на добавленную стоимость, предъявляемая покупателю товаров (выполненных работ, оказанных услуг), переданных имущественных прав при их реализации, исчисленная исходя из применяемых налоговых ставок, а в случае получения суммы оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав - сумма налога, исчисленная исходя из налоговой ставки, определяемой в соответствии с пунктом 4 статьи 164 Налогового кодекса Российской Федерации. В случаях, предусмотренных пунктами 3 , и 5.1 статьи 154 и пунктами 2 - 4 статьи 155 Налогового кодекса Российской Федерации, указывается сумма налога, исчисленная исходя из налоговой ставки, определяемой в соответствии с пунктом 4 статьи 164 Налогового кодекса Российской Федерации применительно к налоговой базе, указанной в графе 5 счета-фактуры. По операциям, перечисленным в пункте 5 статьи 168 Налогового кодекса Российской Федерации, вносится запись "без НДС";

и) в графе 9 - стоимость всего количества поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав с учетом суммы налога на добавленную стоимость, а в случае получения суммы оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав - полученная сумма оплаты, частичной оплаты;

К) в графах 10 и 10а - страна происхождения товара (цифровой код и соответствующее ему краткое наименование) в соответствии с Общероссийским классификатором стран мира. Данные графы заполняются в отношении товаров, страной происхождения которых не является Российская Федерация;

л) в графе 11 - регистрационный номер таможенной декларации. Данная графа заполняется в отношении товаров, страной происхождения которых не является Российская Федерация, либо в отношении товаров, выпущенных в соответствии с таможенной процедурой выпуска для внутреннего потребления при завершении действия таможенной процедуры свободной таможенной зоны на территории Особой экономической зоны в Калининградской области.

(см. текст в предыдущей редакции)

2(1). При составлении комитентом (принципалом) счета-фактуры, выставляемого комиссионеру (агенту), реализующему двум и более покупателям товары (работы, услуги), имущественные права от своего имени, в графах 2 - указываются в отдельных позициях соответствующие данные из счетов-фактур, выставленных комиссионером (агентом) покупателям, по каждому покупателю.

При составлении счета-фактуры комиссионером (агентом), приобретающим у двух и более продавцов товары (работы, услуги), имущественные права от своего имени, в графах 2 - указываются в отдельных позициях соответствующие данные из счетов-фактур, выставленных продавцами комиссионеру (агенту), по каждому продавцу.

При составлении счета-фактуры экспедитором, приобретающим у одного и более продавцов товары (работы, услуги), имущественные права от своего имени, в графах 2 - указываются в отдельных позициях соответствующие данные из счетов-фактур, выставленных продавцами экспедитору, по каждому продавцу в доле, предъявленной покупателю (клиенту).

При составлении счета-фактуры застройщиком или заказчиком, выполняющим функции застройщика, приобретающими у одного и более продавцов товары (работы, услуги), имущественные права от своего имени, в графах 2 - указываются в отдельных позициях суммарные данные счетов-фактур по строительно-монтажным работам, выставленных подрядными организациями, и суммарные данные счетов-фактур по товарам (работам, услугам), имущественным правам, выставленных поставщиками товаров (работ, услуг), имущественных прав, в доле, предъявленной покупателю (инвестору).

5. Строка "Всего к оплате" заполняется для составления книги покупок, книги продаж, а в случаях, предусмотренных приложениями N 4 и к постановлению Правительства Российской Федерации от 26 декабря 2011 г. N 1137, - для составления дополнительных листов к книгам покупок и книгам продаж.

6. Первый экземпляр счета-фактуры, составленного на бумажном носителе, выставляется покупателю, второй экземпляр остается у продавца.

7. При внесении в счет-фактуру исправлений после составления к нему одного или нескольких корректировочных счетов-фактур в графах 3 - , и исправленного счета-фактуры указываются показатели без учета изменений, указанных в графах 3 - , и по строке Б (после изменения) и в

В новом экземпляре счета-фактуры не допускается изменение показателей, указанных в строке 1 счета-фактуры, составленного до внесения в него исправлений, и заполняется строка 1а , где указывается порядковый номер исправления и дата исправления. Остальные показатели нового экземпляра счета-фактуры, в том числе новые (первоначально не заполненные) или уточненные (измененные), указываются в соответствии с настоящим документом.

В случае обнаружения в счетах-фактурах ошибок, не препятствующих налоговым органам идентифицировать продавца, покупателя товаров (работ, услуг), имущественных прав, наименование товаров (работ, услуг), имущественных прав, их стоимость, а также налоговую ставку и сумму налога, предъявленную покупателю, новые экземпляры счетов-фактур не составляются. формы раздела II приложения N 3, пунктом 24 раздела II приложения N 4, пунктом 22 раздела II приложения N 5 к постановлению Правительства Российской Федерации от 26 декабря 2011 г. N 1137 "О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость", подлежат:

а) полученные документы:

заверенные в установленном порядке комиссионером (агентом) копии счетов-фактур (в том числе корректировочных, исправленных), полученных комитентами (принципалами) на бумажном носителе, выставленных продавцом товаров (работ, услуг), имущественных прав комиссионеру (агенту) при приобретении для комитента (принципала) товаров (работ, услуг), имущественных прав и переданных комиссионером (агентом) комитенту (принципалу). В случае выставления продавцом счетов-фактур (в том числе корректировочных, исправленных) в электронном виде комитент (принципал) должен хранить счета-фактуры (в том числе корректировочные, исправленные), выставленные продавцом указанных товаров (работ, услуг), имущественных прав комиссионеру (агенту), полученные комиссионером (агентом) и переданные комиссионером (агентом) комитенту (принципалу);

Заверенные в установленном порядке застройщиком (заказчиком, выполняющим функции застройщика) копии счетов-фактур (в том числе корректировочных, исправленных), полученных покупателями (инвесторами) на бумажном носителе, выставленных продавцом товаров (работ, услуг), имущественных прав застройщику (заказчику, выполняющему функции застройщика) при приобретении товаров (работ, услуг), имущественных прав для покупателя (инвестора) и переданных застройщиком (заказчиком, выполняющим функции застройщика) покупателю (инвестору). В случае выставления продавцом счетов-фактур (в том числе корректировочных, исправленных) в электронном виде покупатель (инвестор) должен хранить счета-фактуры (в том числе корректировочные, исправленные), выставленные продавцом указанных товаров (работ, услуг), имущественных прав застройщику (заказчику, выполняющему функции застройщика), полученные застройщиком (заказчиком, выполняющим функции застройщика) и переданные застройщиком (заказчиком, выполняющим функции застройщика) покупателю (инвестору);

Заверенные в установленном порядке экспедитором копии счетов-фактур (в том числе корректировочных, исправленных), полученных клиентами на бумажном носителе, выставленных продавцом товаров (работ, услуг) экспедитору при приобретении товаров (работ, услуг) для клиента и переданных экспедитором клиенту. В случае выставления продавцом счетов-фактур (в том числе корректировочных, исправленных) в электронном виде клиент должен хранить счета-фактуры (в том числе корректировочные, исправленные), выставленные продавцом указанных товаров (работ, услуг) экспедитору, полученные экспедитором и переданные экспедитором клиенту;

таможенные декларации или их копии, заверенные руководителем и главным бухгалтером организации (индивидуальным предпринимателем), платежные и иные документы, подтверждающие уплату налога на добавленную стоимость, - в отношении товаров, ввезенных на территорию Российской Федерации;

заявления о ввозе товаров и об уплате косвенных налогов или их копии, заверенные руководителем и главным бухгалтером организации (индивидуальным предпринимателем), копии платежных и иных документов, подтверждающих уплату налога на добавленную стоимость, - в отношении товаров, импортируемых на территорию Российской Федерации с территории государства - члена Евразийского экономического союза;

заполненные в установленном порядке бланки строгой отчетности (их копии) с выделенной отдельной строкой суммой налога на добавленную стоимость - при приобретении услуг по найму жилых помещений в период служебной командировки работников и услуг по перевозке работников к месту служебной командировки и обратно, включая услуги в поездах по предоставлению в пользование постельных принадлежностей; б) переданные нотариально заверенные копии документов, которыми оформляется передача имущества, нематериальных активов, имущественных прав и в которых указаны суммы налога на добавленную стоимость, восстановленного акционером (участником, пайщиком) в порядке, установленном

Счет-фактура на услуги - образец заполнения для 2018–2019 годов представлен в нашей статье – является объектом пристального внимания многих плательщиков НДС, осуществляющих деятельность такого рода. Рассмотрим, в чем особенности оформления этого документа по услугам.

Составление счета-фактуры на услуги, если налогоплательщик работает с НДС, является такой же необходимостью, как и при продаже товаров или выполнении работ. Соответственно, эта обязанность действительна:

Налогоплательщики, работающие на УСН, ЕНВД, патентной системе, в общем случае освобождены от уплаты НДС. Но есть ряд ситуаций, предопределяющих возможность возникновения и у них обязательства по уплате налога.

Подробнее о таких ситуациях читайте в статьях:

Составлять счета-фактуры на услуги потребуется организациям и ИП, являющимся плательщиками НДС, при оказании ими услуг:

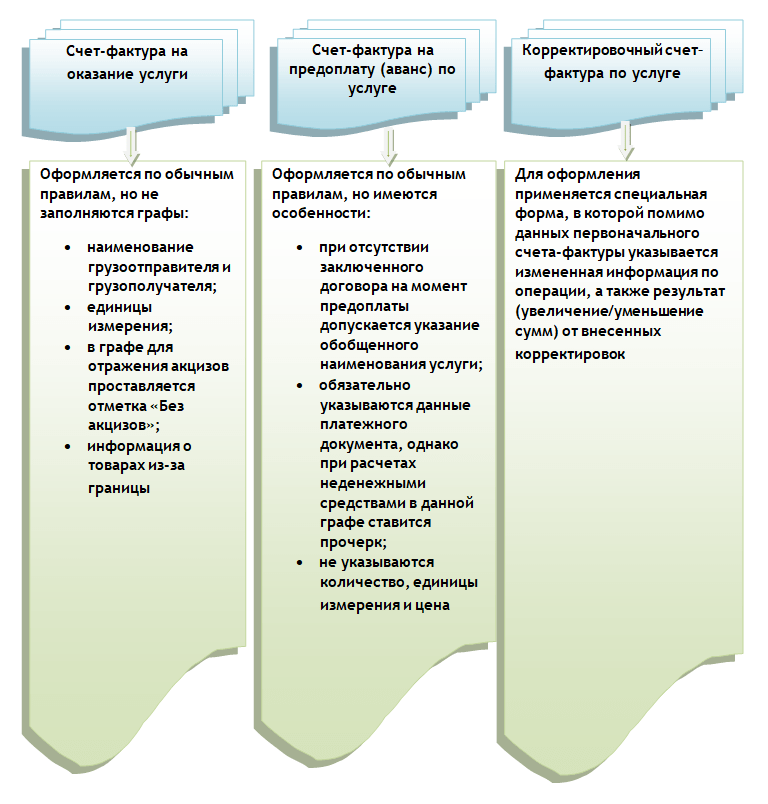

Счета-фактуры, составляемые по услугам, подчиняются общим для таких документов принципам их применения и правилам оформления. Однако имеют ряд особенностей в заполнении.

Счета-фактуры, выписываемые на услуги, так же как и составляемые при продаже товаров или работ, делятся на 3 вида:

О том, можно ли посредством оформления корректировочных счетов-фактур исправлять ошибки, читайте в статье «Корректировочный счет-фактура - не для исправления ошибок» .

Оформление документа каждого из этих видов имеет свою специфику.

Полный перечень реквизитов счета фактуры, приведенный в п. 5 ст. 169 НК РФ, предполагает, что в этом документе должны быть указаны:

ОБРАТИТЕ ВНИМАНИЕ! Если вы составляете электронные счета-фактуры, в 2019 году вам нужно обновить формат .

Специфика оформления счетов-фактур по услугам заключается в том, что часть этих реквизитов либо не заполняется вообще, либо допускает некоторые отступления от общих правил, т. е.:

Наименование услуги, фигурирующее в счете-фактуре, должно соответствовать указанному в договоре на ее оказание (письмо Минфина России от 26.07.2011 № 03-07-09/22).

Образец заполнения счета-фактуры на услуги с 2019 года можно скачать на нашем сайте.

Принципиальных отличий в заполнении документа, составляемого по факту оказания услуги, и авансового счета-фактуры немного:

Таким образом, при формировании авансового счета-фактуры на услуги можно ставить прочерки везде, кроме пунктов, в которых приводятся:

ВАЖНО! Ставка налога должна быть обозначена в авансовом счете-фактуре за услуги как 20/120 (18/118 — по авансам, полученным до 01.01.2019) или 10/110, а не как привычные многим налогоплательщикам 20 (18) или 10% (п. 4 ст. 164 НК РФ).

В корректировочном счете-фактуре на услуги должны найти отражение:

А о различиях между корректировочным и исправленным счетом-фактурой читайте в статье «В каких случаях используется исправленный счет-фактура?» .

Какую ставку НДС указывать в корректировочном счете-фактуре с 2019 года, см. .

Счета-фактуры в связи с услугами оформляют плательщики НДС, используя при этом все 3 вида этого документа: основной, авансовый, корректировочный. Специфика отражения в них данных по услугам заключается в том, что не все их реквизиты оказываются обязательными для заполнения.

Для того, чтобы покупатель смог принять к вычету НДС в порядке, предусмотренном гл. 21 НК РФ , ему необходимо иметь счет-фактуру (п. 1 ст. 169 НК РФ). О бланке счета-фактуры в 2019 году мы расскажем в нашей консультации, а также приведем образец его заполнения.

Форма счета-фактуры, а также порядок его заполнения утверждены Постановлением Правительства от 26.12.2011 № 1137 (п. 8 ст. 169 НК РФ).

Последние изменения в форму бланка были внесены в 2017 году.

С 01.07.2017 форма счета-фактуры пополнилась реквизитом «Идентификатор государственного контракта, договора (соглашения)» (Постановление Правительства от 25.05.2017 № 625). По строке 8 счета-фактуры нужно указывать идентификатор государственного контракта на поставку товаров (выполнение работ, оказание услуг), договора (соглашения) о предоставлении из федерального бюджета юридическому лицу субсидий, бюджетных инвестиций, взносов в уставный капитал. При отсутствии таких сведений в строке 8 проставляется прочерк.

А с 01.10.2017 применяется форма счета-фактуры (Постановление Правительства от 19.08.2017 № 981), которая предполагает как корректировку наименований строки 8 и графы 11 счета-фактуры, так и добавление новой графы 1а в форму. Кроме того, по строкам 2а и 6а нужно указывать так, как они приведены в ЕГРЮЛ (ЕГРИП).

В графе 1а «Код вида товара» указывается код вида товара в соответствии с ТН ВЭД ЕАЭС. Данные указываются по товарам, вывезенным за пределы территории РФ на территорию государства - члена ЕАЭС. При отсутствии сведений в графе 1а ставится прочерк.

Графа 11 счета-фактуры именуется «Регистрационный номер таможенной декларации». Заполняется эта графа по товарам, страной происхождения которых не является РФ, либо по товарам, выпущенным в соответствии с таможенной процедурой выпуска для внутреннего потребления при завершении действия таможенной процедуры свободной таможенной зоны на территории Особой экономической зоны в Калининградской области. Подробнее о том, в каком формате указывать номер таможенной декларации в счете-фактуре, мы рассказывали в нашей отдельной .

Ниже приведен действующий с 01.10.2017 бланк счета-фактуры.

Счет-фактура: форму в Excel

Обращаем внимание, что составление счета-фактуры по утвержденной форме является обязательным. Исключение каких-либо граф или строк не допускается (Письмо Минфина от 08.09.2017 № 03-07-09/57881). Сказанное означает, что, например, использование счета-фактуры без строки 8 или графы 1а является рискованным.

Порядок заполнения счета-фактуры, помимо указанных выше небольших корректировок, в последнее время существенно не менялся. Правила заполнения счета-фактуры приведены в Приложении № 1 к Постановлению Правительства от 26.12.2011 № 1137.

Как заполнять счета-фактуры? Это не так просто выяснить из сухих положений Налогового кодекса. Проанализируем основные аспекты законодательства РФ и разберемся, как же должна выглядеть такая документация в 2019 году.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Правила заполнения счетов-фактур необходимы не только плательщикам НДС, но и лицам, которые добровольно выставляют такие бланки своим контрагентам. Рассмотрим, какого порядка формирования документа следует придерживаться.

Выясним, что такое счет-фактура и перечислим главные его особенности.

Счет-фактура – документ, при наличии которого можно применить по налогу на добавленную стоимость.

Такой бланк составляется плательщиками НДС на (грузоперевозки), реализацию товара, .

Покупателю нужно получить от продавца счет-фактуру, который в дальнейшем станет основанием для использования вычета. При этом составленный документ не станет подтверждением того, что товар передано, а услуги предоставлено.

Такие документы помогут вести налоговый учет выданных счетов, но влиять не складской запас не смогут. Установлен срок составления счета-фактуры – в течение 5 дней с того времени, когда:

Отсчет начинают со следующего дня после выполнения операции. Счет-фактуру не нужно выставлять в таком случае:

Нет необходимости составлять счета и тогда:

Придерживайтесь такого порядка:

| Поставьте номер документа и дату, когда он составляется | Нумерация возобновляется ежегодно или ежеквартально, ежемесячно, ежедневно |

| В пункте 2 | Впишите полностью или сокращенно название компании (согласно учредительным документам) |

| 2а | Адрес лица, что выступает продавцом |

| 2б | ИНН и КПП компании, реализующей товар, предоставляющей услуги. В том случае, когда компания состоит на учете в двух Инспекциях (межрегиональной и местной), в счетах стоит отражать КПП, что был присвоен в межрегиональном отделении |

| 3-4 | Грузополучатель и его адрес, а также сведения о грузоотправителях. Если отправитель груза и продавец является одним лицом, то стоит прописать «Он же». Следите за тем, чтобы все реквизиты соответствовали документации. При уступке права требования (при передаче прав на имущество) нужно поставить прочерки |

| В 4 пункте | Нужно поставить прочерк, если счет выписывается на выполненные работы. «Он же» в графе 4 не допускается ставить – стоит полностью прописывать сведения согласно учредительской документации. Хотя такое заполнение не будет являться основанием для получения отказа в предоставлении вычета |

| 5 | Заполняется, если:

|

| 6 | Название лица, что выступает в качестве покупателя |

| 6а | Адрес такого лица, что должен соответствовать сведениям из учредительной документации |

| 6б | ИНН и КПП фирмы, что приобретает товар |

Если товар передается на безвозмездной основе, необходимо поставить прочерк в пункте 4, 6, 6а, 6б. Далее нужно переходить к табличным данным.

Рассмотрим графы, с заполнением которых чаще всего возникают трудности. Отражают:

| Название продукции, прав на имущество | Допустимо указание товарных знаков на иностранных языках, если таковые имеются в сертификатах соответствия на товар. Само название указывают на русском. Можно вписать в одном счете, но на разных позициях товары и услуги. Счет-фактура на строительные работы не может содержать общие названия услуг. Следует расписывать каждую услугу |

| Единица измерения, если есть такая возможность | Код и показатель из общероссийского классификатора измерительных единиц |

| Количество, объем товара, что поставляется в соответствии с принятыми единицами измерения | Пункты 2-3 могут не заполняться в том случае, когда лицо предоставляется услуги или выполняет работы |

| Стоимость продукции с НДС за единицу согласно договорам | Если оплата производится по государственной цене, стоит включить НДС |

| Общая сумма от отгруженной продукции | Не отражается, если в счете-фактуре вписано несколько позиций товара, так как этот пункт не содержит всю сумму, которая должна оплачиваться |

| Размер | Если нет показателя, ставят «без акциза». Если получено сумму оплаты в счет поставки, что ожидается, необходимо поставить прочерк |

| Отражают ставку | Вписывают размер налога |

| Общие суммы | В отношении операций, перечисленных в п. 5 ст. 168 НК, ставят прочерки |

| Указывают страну происхождения товара в том случае, если это не РФ | При поучении аванса ставят прочерки. Вписывают в этой графе и цифровые коды |

| Необходимо указать номера таможенных деклараций | — |

Плательщиком могут вноситься дополнительные графы, о чем говорится в документе от 8.04.2002 № 03109/918/14Н443.

Как выглядит заполненный счет-фактура (пример)

Не всегда получается придерживаться общепринятых правил. Разберемся, какие особенности составления счетов-фактур предусмотрены для обособленных подразделений, налоговых агентов и индивидуальных предпринимателей.

В Налоговом кодексе нет указания на то, что налоговый агент обязан выписать счет-фактуру и отражать сведения таких документов в Книге покупок и продаж.

Но именно такая документация является основой для формирования декларации по , для расчета сумм НДС, которая подлежит вычету. А вычет, в свою очередь, возможен при наличии счета-фактуры.

Чтобы не возникло вопросов у инспектора, при исполнении обязательств по по стоит формировать счета-фактуры в 2 экземплярах (один передается, второй остается у налогового агента, который и будет основанием для возмещения налога из бюджета).

Обязанность выставлять счета-фактуры обязаны выполнить плательщики налога: компании, ИП, что продают товар, а также осуществляют иные действия, что облагаются НДС ().

Обособленное и структурное подразделение не относится к плательщикам. А значит, такие фирмы не могут от себя выдать счет (нормативный акт от 4.05.2006 № 03-04-09/08).

В связи с этим, если продукция продается предприятием через подразделение, то счета по отгруженному товару могут быть выписаны покупателю подразделением, но в бланке отражаются реквизиты головной фирмы.

При заполнении счета-фактуры стоит вписать:

Подпись в бланке должна ставиться руководством, главным бухгалтером компании. Чтобы начальство обособленного подразделения имело право подписывать документацию такого рода, стоит иметь .

Допускается также выполнение действий на основании Приказа, выданного головной фирмой. Номер в счете следует ставить по возрастанию нумерации по всему предприятию.

Подразделение может резервировать номера или присваивать составные номера, где есть индекс подразделения (Документ от 6.07.05. № 03-1-04/1166/13@).

То есть фирма может выбрать — отражать номер 1 – 1000 или использовать комбинацию цифр и букв. Но в учетной политике стоит прописать правила присвоения номеров.

При составлении документа стоит следовать . Если фирма проводит большое количество операций (а при филиальной структуре такое часто встречается), счета-фактуры могут поступать с опозданием.

В таком случае организация станет перед выбором:

Такие правила касаются российских компаний, что имеют обособленные подразделения. Если же головной фирмой является иностранное предприятие, то филиал будет иметь больше полномочий, так как считается самостоятельной компанией.

Но для этого стоит составить соглашение, в котором будет оговорено, что бланки не будут формироваться. Руководствоваться необходимо подпунктом «а» .

Приведем пример такого соглашения:

Разберемся, какие правила составления возвратного счета-фактуры. Возврат товара осуществляется часто. При проведении такой процедуры у бухгалтеров возникает масса вопросов.

Разберемся, относится ли возврат товара ненадлежащего качества к продажам. Мнения Министерства финансов РФ и налоговых структур разошлись.

Работники первой инстанции уверены, что возврат не нужно относить к продажам, а значит необходимо выставить новый счет, в котором будут отражаться данные о части проданного товара, которые не возвращается.

Информация о другой части не фиксируется. Стоит провести перерасчет НДС.

Сумму же того налога, что предъявлялся покупателям и перечислялся продавцами принять к вычетам при отказе от продукции в соответствии с .

Основные требования:

При возврате товара фирма регистрирует в свой счет, который являлся основанием для начисления НДС ранее.

На размер возврата необходимо сторнировать операции по продаже продукции, уменьшая сумму задолженности покупателей перед продавцами. Будет сторнировано в учете выставленные счета-фактуры, если продукция по сделке возвращена в полном объеме.

При частичном возврате в документ стоит внести правки согласно нормам законодательства. Теперь рассмотрим позицию Налоговой инспекции .

По мнению инспекторов, когда осуществляется возврат товара поставщикам, переходит и право собственности, а значит, операция считается реализацией ().

Покупатель, который желает вернуть приобретенные товары, должен выставлять счет-фактуру, который отражается в Книге продаж.

Счет-фактура - это налоговый документ, в котором продавец указывает стоимость реализованных товаров, выполненных работ, оказанных услуг либо переданных имущественных прав. Его обязаны составлять все организации - плательщики НДС. На основании счетов-фактур формируются книги продаж и покупок.

Как же заполнить счет-фактуру? Начиная с 24.01.2012 г. вступила в силу новая форма счета-фактуры, утвержденная постановлением Правительства РФ от 26.12.2011 г. № 1137. В новый счет-фактуру добавилась следующая информация: наименование и код валюты, код единицы измерения, цифровой код страны происхождения товара.

В поле (1) указываем номер и дату выписки счета-фактуры.

В строке (1а) проставляем номер и дату внесенного исправления в первоначальную версию счета-фактуры или прочерк при отсутствии исправлений.

В поле (2) пишем полное либо сокращенное наименование продавца - юридического лица либо ФИО индивидуального предпринимателя.

В строке (2а) указываем юридический адрес продавца в соответствии с учредительными документами.

В поле (2б) прописываем идентификационный номер и код причины постановки на учет налогоплательщика продавца.

В строке (3) пишем полное либо сокращенное наименование грузоотправителя - юридического лица либо ФИО индивидуального предпринимателя и его почтовый адрес. В случае если грузоотправитель является тем же лицом, что и продавец, в данной строке пишем «он же». Если счет-фактура выставляется не на товар, а на выполненные работы, оказанные услуги, имущественные права, в этой строке ставим прочерк.

В поле (4) пишем полное либо сокращенное наименование грузополучателя - юридического лица либо ФИО индивидуального предпринимателя и его почтовый адрес. Как и в случае с грузоотправителем в строке (3), если счет-фактура выставляется не на товар, а на выполненные работы, оказанные услуги, имущественные права, в этом поле ставим прочерк.

В строке (5) ставим дату и номер платежно-расчетного документа или кассового чека. В случае составления счета-фактуры при получении оплаты, предоплаты за предстоящие поставки товара, выполнение работ, оказание услуг, передачу имущественных прав с применением безденежной формы расчетов в данной строке ставим прочерк.

В поле (6) указываем полное либо сокращенное наименование покупателя - юридического лица либо ФИО индивидуального предпринимателя.

В строке (6а) указываем юридический адрес покупателя в соответствии с учредительными документами.

В поле (6б) прописываем идентификационный номер и код причины постановки на учет налогоплательщика покупателя.

В строке (7) проставляем наименование и код валюты в соответствии с Общероссийским классификатором валют.

Переходим к заполнению таблицы.

В графе 1 указываем наименование поставляемых товаров, выполненных работ, оказанных услуг, переданных имущественных прав.

В столбцах 2 и 2а ставим код и условное обозначение единицы измерения поставляемых товаров, выполненных работ, оказанных услуг, переданных имущественных прав в соответствии с Общероссийским классификатором единиц измерения либо прочерк при отсутствии показателей.

В графе 3 проставляем количество (объем) поставляемых товаров (выполненных работ, оказанных услуг), переданных имущественных прав либо прочерк при отсутствии показателей.

В столбце 4 указываем цену (тариф) товара, выполненной работы, оказанной услуги, переданного имущественного права за единицу измерения по договору без учета НДС, а в случае применения государственных регулируемых цен (тарифов), включающих в себя НДС, с учетом суммы НДС либо прочерк при отсутствии показателя.

В графе 5 пишем стоимость всего количества поставляемых товаров, выполненных работ, оказанных услуг, переданных имущественных прав без НДС.

В столбце 6 указываем сумму акциза по подакцизным товарам, в противном случае пишем «без акциза».

В графе 7 указываем размер налоговой ставки. По операциям, указанным в п. 5 ст. 168 Налогового кодекса РФ, пишем «без НДС».

В столбце 8 прописываем сумму НДС, исходя из применяемых налоговых ставок.

В графе 9 указываем стоимость всего количества поставляемых товаров, выполненных работ, оказанных услуг, переданных имущественных прав с учетом суммы НДС, а в случае получения суммы оплаты, частичной оплаты в счет предстоящих поставок товаров, выполнения работ, оказания услуг, передачи имущественных прав - полученная сумма оплаты, частичной оплаты.

В столбцах 10 и 10а ставим цифровой код и краткое наименование страны происхождения товара в соответствии с Общероссийским классификатором стран мира (если страной происхождения является Российская Федерация, данные поля не заполняются).

В графе 11 ставим номер таможенной декларации, в случае если страной происхождения товаров не является Российская Федерация.

Примечание. В счете-фактуре на аванс, выставляемом при получении оплаты, частичной оплаты в счет предстоящих поставок товаров, оказания услуг, выполнения работ, передачи имущественных прав, в полях (3) и (4) и графах 2 - 6, 10 - 11 таблицы проставляем прочерки.

Счет-фактуру подписывает руководитель организации либо другое уполномоченное лицо, главный бухгалтер либо иное уполномоченное лицо / индивидуальный предприниматель с указанием реквизитов свидетельства о государственной регистрации и ставится печать организации-продавца (подрядчика).

Оформление счета-фактуры производится на листе формата А-4, распечатывают документ в двух экземплярах: один остается у продавца (подрядчика), второй отдается покупателю (заказчику).